不動産投資ローンと住宅ローンの違いは?借り換え方法や注意点も解説

不動産投資を始める人、これからマイホームを購入する人、それぞれ不動産を買うという点で共通しています。そして、両者とも不動産購入のためにローンを借りることがほとんどですが、不動産投資のためのローンとマイホーム用の住宅ローンとでは意味合いが大きく異なります。

今回は不動産投資ローンと住宅ローンの違いを解説したいと思います。なお、不動産投資ローンの借り換え、もしくは住宅ローンから不動産投資ローンへの借り換え方法は、住宅ローンと異なりネットにほとんど公開されていません。

- 不動産投資ローン(アパートローン)と住宅ローンの違い

- 不動産投資ローンとは

- 不動産投資ローンの特徴

- 住宅ローンとは

- 住宅ローンは投資物件には使えない

- 不動産投資ローンを組む流れ

- 金融機関の選び方

- 不動産投資ローンの比較サイトが見つかりにくい理由

- まとめ 住宅ローンも不動産投資ローンもうまく活用して物件を購入しよう

不動産投資ローン(アパートローン)と住宅ローンの違い

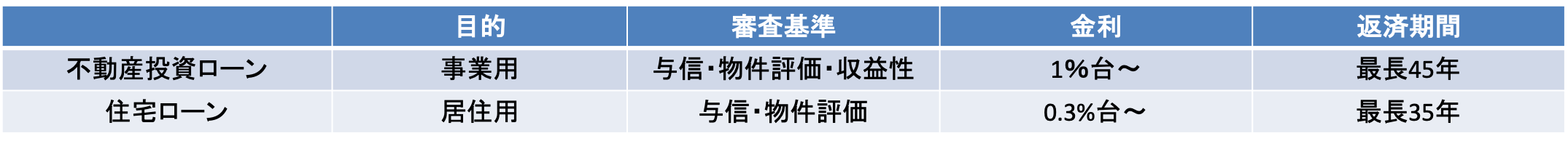

端的に不動産投資ローンと住宅ローンの違いは下記の通りです。

不動産投資ローンやアパートローン:事業用のローン

住宅ローン:自己居住用のローン

つまりは、他人が住む住宅なのか、自分が住む住宅なのかが大きな違いとなります。

それでは具体的に不動産投資ローンと住宅ローンの違いについて下記項目を確認していきましょう。

審査基準

金利

返済期間

審査基準

不動産投資ローンの審査範囲は借り手の与信、物件評価、そして物件の収益性となりますが、住宅ローンの場合は与信と物件評価のため審査範囲が不動産投資ローンの方が広いことが言えます。

不動産投資ローンは事業用として貸し出しされるローンであり、一般に貸し出しリスクが高いと判断されるため、住宅ローンよりも審査が厳しく行われます。

不動産投資ローンと住宅ローンの金利相場

不動産投資ローンと住宅ローンの金利相場は下記の通りです。

不動産投資ローン:1.5%台〜2.5%台

住宅ローン:0.3%台〜1%台

不動産投資を行う際にも、住宅ローンを借り入れされる際にも目安として認識しておくと良いでしょう。

不動産投資ローンの金利を下げる方法

不動産投資ローンを借り入れする際に、金利を低くする一番の方法は金融機関との取引を深めることです。親の代から金融機関と不動産投資ローンの取引をしていることが理想的ではありまますが、地主一家でも無い限り難しいでしょう。

これから不動産投資を行う方で金利を低くしたい場合は、提携ローンがある不動産会社と取引を行うことで実現することができます。

返済期間

不動産投資ローンと住宅ローンでは返済期間が異なります。

不動産投資ローンでは最長で45年となりますが、住宅ローンの場合は最長で50年です。

不動産投資は事業用資金のため高リスクと判断され、住宅ローンよりも短く設定されています。なお、事業用資金で不動産投資ローンのように最長45年も貸し出しをしてくれることはまずありません。

返済期間を長くできるということは、その分毎月の返済額を軽減することができるので、資金繰りに余裕ができます。借り入れ方のコツとして、できるだけ長い期間の借り入れを行うと良いでしょう。

もし期間を短くしたい場合には、繰り上げ返済を行うことでいつでも返済期間を短縮することができます。なお、返済が始まった後に期間延長することは一般にはできないため注意が必要です。

以上まとめると下記の表の通りとなります。

不動産投資ローンとは

マンション経営を始める際、多くの人は金融機関から『不動産投資ローン』と呼ばれる融資を受けます。住宅ローンとの違いや仕組みについて理解を深めましょう。

不動産投資に特化したローン

不動産投資ローンは、賃貸経営や不動産の売買など『収益を上げること』を目的とした物件に使えるローンです。

不動産経営では自己資金100%よりも、『自己資金+ローン』で投資効果の高い物件にチャレンジした方が、見た目の利回り以上の収益が得られる可能性があります。

金融機関では金利が低い『住宅ローン』の取り扱いもありますが、こちらはあくまでも『自分が居住する物件』が対象です。収益が出る物件には使用できない点に注意しましょう。

返済原資は家賃収入

ローン返済に充てられる資金を『返済原資』と呼びます。住宅ローンは、契約者の『給与所得』が主な原資ですが、不動産投資ローンは契約者が不動産経営で得た『賃料』が原資です。

メリットは、住宅ローンよりもより多額の借入ができる点でしょう。事業計画書を提出し、事業収益性が高いと見なされれば、金融機関からより多くの融資が受けられます。

さらに、経営が順調にいけば、一つ目の物件を担保にして二つ目の不動産投資ローンを組むことも可能です。

不動産投資ローンの特徴

不動産投資ローンには、『融資限度額が大きい』『金利が高い』という二つの大きな特徴があります。住宅ローンと比べて審査内容の項目も多くなるため、事前準備はしっかりと行いましょう。

融資限度額が大きい

不動産投資ローンは不動産経営で得た賃料が返済原資です。収益性がある分、住宅ローンに比べて融資限度額が高く設定されています。

金融機関にもよりますが、融資限度額は物件価格の80~90%以内が多いとされます。言い換えれば、約20%の自己資金さえ用意できれば投資に着手できるのです。

ただし、融資額が大きくなればなるほど返済額も大きくなります。一棟物件においてはローンの返済比率は40~55%前後を目安にするのが賢明でしょう。

区分マンションの場合にはフルローンで借り入れすることも一棟物件に比べると比較的行いやすい一方で返済比率は大きくなる傾向にあります。

金利は住宅ローンより高い

不動産投資ローンの金利は、住宅ローンよりも高めです。返済原資が給与所得である住宅ローンの金利は0.5~2%程度に設定されています。金融機関ごとに『優遇金利』が導入されており、表示金利から優遇金利を差し引いたものが適用される仕組みです。

一方、不動産投資ローンの金利は1.5~4.5%程度で、住宅ローンの倍以上です。不動産経営では、思ったように家賃収入が入らず貸し倒れしてしまうケースがあります。リスクに備え、金融機関では金利をやや高めに設定しているのです。ローンの金利には、金利が変わらない『固定金利』と、定期的に変動する『変動金利』の2種類があります。金利は返済額に大きな影響を与えるため、どちらがよいのかをじっくり検討しましょう。

個人の属性と事業性を審査

住宅ローンと不動産投資ローンでは審査基準が異なります。住宅ローンでは個人の属性が審査されますが、不動産ローンの場合は『個人の属性』と『物件の事業性』の両方が審査材料になるのが特徴です。

個人の属性には、氏名・住所・年齢などの基本情報のほか、勤務先・勤続年数・年収・住宅ローンの有無などの社会的地位や経済状況などが含まれます。

不動産投資で収入がない場合は本業の収入で返済を行うことになるため、『返済能力の有無』は厳しくチェックされるでしょう。

ローンが返済不能となった場合には、担保である不動産を売却してローンの残債を払うのが一般的です。金融機関では、物件資料によって『収益性』及び『担保価値』を審査します。

利用するメリット・デメリット

不動産投資ローンにはメリットとデメリットの両面があります。レバレッジ効果が狙える半面、不動産経営がうまくいかなかった場合は毎月のローン返済で収支が圧迫されます。

少ない自己資金で投資を始められる

ローンを組む大きなメリットの一つとして、『レバレッジ効果』を見込める点が挙げられます。レバレッジとは『てこの原理』で、少ない資金で大きな投資効果を生むことを指します。

自己資金だけでまかなえる安い物件を購入すると、運営後に『空室率が高い』『老朽化で修繕費がかかる』などの理由で損失が出るケースがあります。

自己資金と借入金を併用すれば、賃貸需要の高い『よい物件』に投資することができるでしょう。ただし、必要以上の借入には要注意です。住宅ローン感覚でフルローンを組めば、失敗した場合の損失は大きいでしょう。

少ない自己資金で始められるといっても、借入金と自己資金の『バランス』が重要です。

投資の規模を拡大しやすい

自己資金のみしかない場合、よい物件を見つけてもタイムリーに投資できずにチャンスを逃してしまいます。ローンを利用すると、多額の資金を準備する必要がなく、投資を拡大しやすくなるでしょう。

複数の物件で収益を得たい投資家は、一つの物件に対する自己資金の割合を最小に抑えてローンを利用します。手元に残った資金は次の物件の頭金に利用し、どんどん投資規模を拡大していくのです。

既存の物件で収益が出た場合は、物件を担保にしてさらに借り入れが行えます。

失敗した際のリスクは大きい

不動産投資ローンのデメリットは、月々の収支に『ローン返済』が発生する点です。物件価格のほかに金利分が上乗せされるため、自己資金のみで購入するよりも総支払い額は大きくなります。

不動産経営で収益が出ない場合、ローンの返済で赤字になるリスクがあるでしょう。返済額のほかに固定資産税や管理費などの支払いもあり、手元の資金や給与収入はどんどん減っていきます。特に一棟投資は、規模が大きい分、失敗時の損失も桁違いです。

不動産経営の収支を悪化させる要因には『入居率が低い』『突発的な修繕が発生する』『入居者の家賃滞納』『家賃相場の下落』などが挙げられます。

住宅ローンとは

住宅購入をする際に多くの人が利用するローンが住宅ローンです。

居住用の住宅購入に特化したローン

最も大きな特徴は『居住用住宅の購入』に使えるローンという点です。同じ不動産でも、事業用の建物の購入には住宅ローンを使えません。また住宅であっても、セカンドハウスの購入には使えないローンです。

他のローンと比較して金利が優遇されているのは、自分や家族が住むための住宅を購入する目的のローンだからといえます。低金利を可能にするため、購入した不動産を担保にするのが一般的です。

住宅ローンは投資物件には使えない

『不動産投資に金利の低い住宅ローンは使えないのか』と疑問を持つ人もいるでしょう。結論としては、住宅ローンを投資用物件の購入に使うことはできません。

ルール違反をした場合のペナルティは大きく、投資事業自体ができなくなる恐れがあります。

投資物件への利用は違法

収益用物件に住宅ローンを使うのは『契約上の違反』です。過去には、長期固定金利住宅ローン『フラット35』を収益用物件に使用し、問題になったケースがあります。

違法と知りながら住宅ローンでの不動産購入を勧めてくる悪質な不動産業者もいるため、うまい話には乗らないようにしましょう。

利用できないのは、金利・返済原資・融資金額・審査内容などの諸条件が不動産投資ローンと大きく異なるためです。

収益性が重視される不動産投資ローンは住宅ローンよりも審査が厳しい傾向があり、住宅ローンを使えば『不正利用』や『詐欺行為』と見なされるでしょう。

一括返済を求められる場合も

収益用物件に住宅ローンを使ったことが発覚した場合はどうなるのでしょうか?金融機関にもよりますが、契約違反と見なされ『一括返済』を求められるのが一般的です。

債務者(借り主)には、期限が到来するまで弁済金を支払わなくてもよいという『期限の利益』があり、通常であれば金融機関は勝手に早期返済を求めることはできません。

しかし、債務者が契約違反をすれば『期限の利益喪失』となり、金融機関は一括返済の措置が取れるのです。

一括返済を自己資金でまかなえる場合はよいですが、高額な金額を一度に支払うのは容易ではありません。ローンの組み換えを行うなどして返済をしなければ、詐欺罪で訴えられるか、自己破産の道をたどることになるでしょう。

住宅ローン返済中の物件を賃貸に出せる?

住宅ローンで購入した物件は、ローンを払い終えるまで他人に貸せないのが原則です。支払い中に無断で賃貸ビジネスを始めれば、詐欺罪で訴えられる可能性もあります。

どうしても賃貸したい場合は、ローンを組んだ金融機関に相談をしてみましょう。賃貸にする理由がローン契約時には想定できないもので、かつ自己都合でなければ、途中で不動産投資ローンに切り替えができる金融機関もあります。

不動産投資ローンを組む流れ

不動産投資ローンには2回の『審査』があります。一般的な住宅と違い、不動産投資は収益性が出ることが重要なため、物件探しやプランニングには力を入れる必要があるでしょう。物件探しから融資実行までの一連の流れを解説します。

購入したい物件を探す

まずは、不動産投資の目的や目標金額を設定し、自己資金と金融機関からの借入額に見合った物件を探しましょう。

物件探しは、ポータルサイトや不動産会社の広告などを中心に行います。不動産会社に希望条件を伝えておき、連絡してもらうのも有効ですが、自分で現地に足を運び、立地や住環境、家賃相場などをリサーチすることも大切です。

物件候補が見つかれば、月々のキャッシュフローがいくらになるのかをシミュレーションしてみましょう。

金融機関へ融資の申し込み

次に、借り入れをしようとしている金融機関に不動産投資ローンの申し込みを行いましょう。融資が可能かどうかの『仮審査(事前審査)』が行われ、クリアした場合のみ『本審査』に進めます。

金融機関にもよりますが、仮審査で提出する書類は以下の通りです。

身分証明書のコピー

3期分の源泉徴収票(給与以外の所得は3期分の確定申告書)

金融資産の分かるもの

全借入の返済予定表(マイカーローンや住宅ローンなど)

購入希望物件の謄本・事業計画書・返済予定表など

仮審査の中心となるのは、『個人の信用情報』や『属性』です。信用情報に傷があったり、借入額と収入のバランスが極端に悪かったりすれば、返済能力に問題があると見なされ、審査に通らない可能性が高いでしょう。

審査・ローン契約・融資実行

仮審査にクリアした場合、正式な『ローン申し込み手続き』を行い、『本審査』に進みます。仮審査よりも多くの資料が必要となるため、提出前に漏れがないかをしっかりチェックしましょう。

審査にかかる日数の目安は、2週間~1カ月です。人によっては審査にクリアしても、金利・借入額・返済期間などの『融資条件』が希望通りにならないケースがあります。

審査通過後、金融機関にて『ローン契約(金銭消費貸借契約)』を結び、融資実行です。契約者は融資で物件を購入し、月々決まった額を金融機関に返済します。

金融機関の選び方

不動産投資ローンは、メガバンクや地方銀行、ノンバンクなどさまざまな金融機関で取り扱いがあります。金融機関ごとに金利や審査難易度が異なるため、自分にとってより有利なところを選びたいものです。

融資条件がよいか

金融機関は『融資条件のよさ』で選びましょう。不動産投資ローンは金利が高いため、できるだけ『低い金利』で借り入れができるところを選ぶのが基本です。

投資においては、『融資期間』は長い方がよいとされています。期間が長いと月々のローン返済の負担が少なくなるためです。毎月の収支が改善することで、キャッシュフローも安定するでしょう。

万が一、賃料収入がなければ、自己資金で返済しなければならないため、月の返済額は小さい方が安全ともいえます。

また『融資割合』によって、準備する資金の金額が変わります。融資上限が物件価格の7割であれば、3割は自己資金です。

資金が多ければ収支は安定しますが、突発的な出費を考えると手元には十分な資金があった方が安心です。融資割合が多い金融機関を選ぶのが賢明でしょう。

販売会社提携や付き合いのある金融機関を

住宅ローンはさまざまな金融機関で取り扱いがありますが、不動産投資ローンを扱う金融機関は限られています。物件を販売している『不動産会社提携の金融機関』を利用する人が大半でしょう。

普段よく利用している金融機関に不動産投資ローンの取り扱いがないか、確認してみるのもおすすめです。

以前から付き合いのある金融機関の場合、個人の属性や信用情報を既に把握しているため、借入の審査がスムーズに進むケースがあります。場合によっては融資条件が優遇されるかもしれません。

端的に不動産投資ローンと住宅ローンの違いは下記の通りです。

不動産投資ローンやアパートローン:事業用のローン

住宅ローン:自己居住用のローン

つまりは、他人が住む住宅なのか、自分が住む住宅なのかが大きな違いとなります。

実は、住宅ローンは不動産投資ローンの中に含まれています。不動産投資ローンの用途が住宅ローンよりも広いためです。理論的には自己居住用物件の購入に不動産投資ローンを申し込むことも可能です(逆は不可)。

不動産投資ローンの比較サイトが見つかりにくい理由

住宅ローンは比較サイトがたくさんありますが、不動産投資ローンでは比較サイトがほとんど存在しません。

この理由は、不動産投資ローンは不動産会社が集客したユーザーのみを対象に申し込みを受け付けることが一般的であり(いわゆる提携ローン)、一般ユーザーがネットで申し込めるようにしている金融機関が少ない点にあります。

住宅ローン(例:フラット35)で借りた物件で不動産投資を行ってはいけない

2019年5月にフラット35を不正に利用した不動産投資が明るみになりました。住宅ローンで借りた物件で不動産投資を行うことは原則NGです。理由は、住宅ローンは自己居住用のローンのため本来の用途から外れるためです。

例外的に、一時の転勤を理由に金融機関から承認を得ているのであれば可能です。

金融機関から事前承認を得ずに無断で貸し出しいることが金融機関に知られると、一括返済を求められることもありますので、必ず事前に相談するようにしましょう。住宅ローン(フラット35)で不動産投資をしてはいけない理由に関しては、下記記事で詳しく解説していますのでご参照下さい。

まとめ 住宅ローンも不動産投資ローンもうまく活用して物件を購入しよう

今回は不動産投資ローンと住宅ローンの違いを解説しました。

不動産投資ローンは住宅ローンに比べると審査基準、金利及び返済期間の条件が厳しいだけでなく積極的に融資を行っている金融機関は少ないです。一度借り入れした不動産投資ローンを見直そうにもネットには金融機関の情報は少なく、見直していくらお得になるのか把握しにくい実態があります。

お気に入り

お気に入り